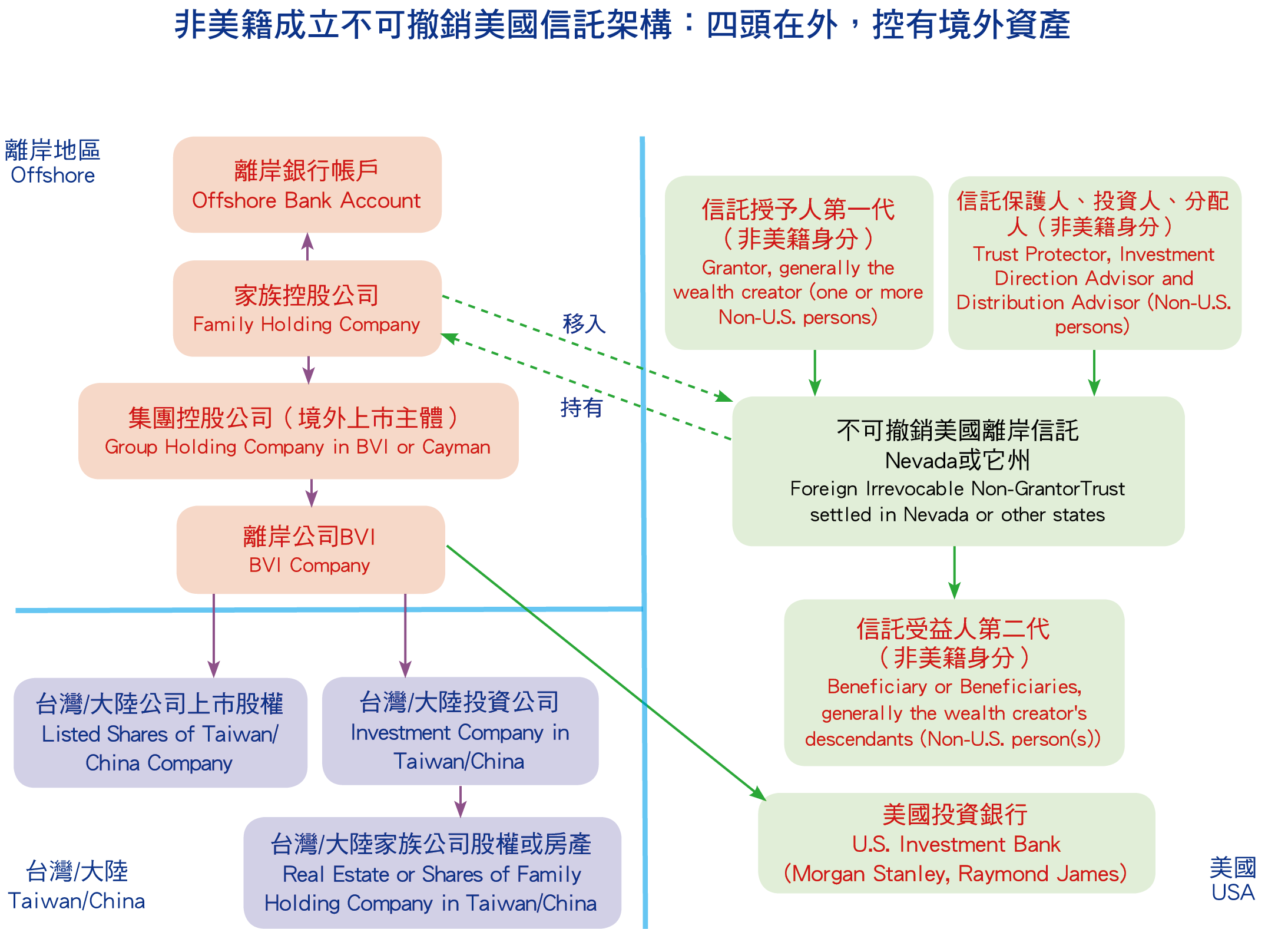

美國離岸信託(四頭在外)可合規免申報美國稅負

信託之授予人和受益人皆為外國人,並持有境外資產,若保護人也為外國籍,此信託便成為美國離岸信託;保護人從非美國籍變成美國籍,此信託便成為美國信託(同時滿足法院測試(Court Test)&控制測試(Control Test)二條件,則為美國信託;若有一條件不符合,則為美國離岸信託)。此信託適用於授予人第一代保護人、受益人(非美國籍身分),為因應CRS通報之規定,希望進行跨境財產轉移,將財產移入美國離岸信託,以順利傳承給下一代,可避免產生美國本地贈與稅、遺產稅及資本利得稅等問題。

- 此信託架構可將財產控股權轉入美國境內,實際資產停留於美國以外地區、授予人放棄一切所有權與受益權,因此未來沒有所在國遺產稅與所得稅問題;

- 財產得到充分保護,無債權人追索與離婚配偶追索問題;

- 避免家族財產傳承所可能產生的傳承稅負;

- 避免美國境內遺產面對遺產認證冗長程序與高額費用;

- 透過「分割信託」或「轉注信託」將財產分割給下一代各家系;

- 避免CRS通報問題(美國非CRS參與國)。